Compra alavancada (LBO) , estratégia de aquisição pela qual uma empresa é comprada por outra empresa usando dinheiro emprestado, como títulos ou empréstimos. Em vários casos, as aquisições alavancadas (LBOs) foram usadas pelos gerentes para comprar os acionistas para obter o controle da empresa, e a estratégia desempenhou um papel importante na reestruturação da América corporativa na década de 1980.

A evidência empírica mostra que muitos LBOs, como outros tipos de aquisições, geralmente resultam em melhorias significativas no desempenho da empresa, conforme medido por meio de uma série de indicadores de fluxo de caixa a retorno sobre o investimento. Isso pode ser explicado por uma combinação de fatores, incluindo benefícios fiscais, fortalecimento da gestão, reorganização interna e mudança na cultura corporativa. Por outro lado, os LBOs podem causar interrupções e dificuldades econômicas na empresa adquirida, já que seus ativos servem como garantia para o dinheiro emprestado que a empresa compradora usou para o LBO. Este empréstimo é freqüentemente pago com os lucros futuros e fluxos de caixa da empresa adquirida ou, na sua falta, com a venda de seus ativos (ou seja, desmantelamento da empresa). LBOs também levantam uma série de questões éticas, principalmente sobre conflitos de interesse entre gestores ou adquirentes e acionistas,informações privilegiadas, bem-estar dos acionistas, taxas excessivas a intermediários e espremedores de acionistas minoritários. Embora os acionistas minoritários possam receber um bom preço por suas ações (uma média de 30% a 40% a mais do que o preço de mercado), eles geralmente não se beneficiam das enormes recompensas financeiras de estratégias perspicazes pós-compra.

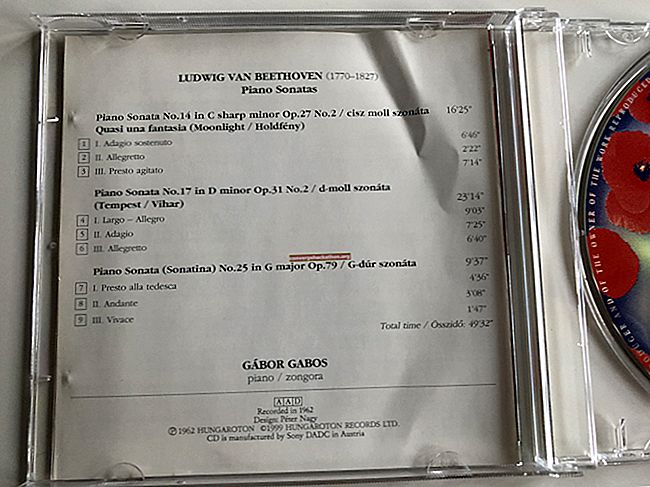

Das muitas empresas associadas a LBOs, como The Carlyle Group, The Blackstone Group e a agora extinta Forstmann Little & Company, uma das mais conhecidas é a firma de private equity Kohlberg Kravis Roberts & Co com sede em Nova York . (KKR and Co. LP). A KKR não apenas foi pioneira na abordagem LBO para aquisições no final dos anos 1970, mas o LBO mais famoso da história americana foi a aquisição da RJR Nabisco pela KKR em 1988, pelo valor recorde de $ 25 bilhões. A aquisição foi posteriormente relatada e popularizada pelos jornalistas premiados Bryan Burrough e John Helyar em seu livro Barbarians at the Gate: The Fall of RJR Nabisco (1990), que apresentou a muitas pessoas o mundo das aquisições hostis e especulações financeiras na América corporativa .

O uso de LBOs nos Estados Unidos começou a diminuir no final da década de 1980 por dois motivos. Primeiro, as empresas começaram a desenvolver estratégias preventivas e táticas defensivas; “Pílulas de veneno” foram criadas para deter ofertas hostis, normalmente dando aos atuais acionistas direitos específicos de comprar ações adicionais ou de vender ações com severas penalidades econômicas para o adquirente hostil de LBO. Em segundo lugar, as mudanças na legislação estadual tornaram essas aquisições mais difíceis, especialmente após o desastre de poupança e empréstimos da década de 1980, em que os ganhos dos investidores acabaram sendo pagos pelos contribuintes. Além disso, o aumento de litígios contra licitações alavancadas, muitas vezes com alegações de violações das leis antitruste e de valores mobiliários, também contribuiu para a escassez de LBOs. O início do século 21 viu uma série de LBOs,especialmente no setor de alta tecnologia, onde as empresas de cabo e software se tornaram o alvo das firmas de private equity.